A cada reunião realizada pelo Federal Reserve System (FED) dos Estados Unidos, órgãos de imprensa, instituições financeiras e investidores de todo o mundo ligam seus alertas. Se o momento for de otimismo as economias e bolsas de valores tendem a ir bem nesses dias, mas se o momento for de receio e restrições, muita coisa pode acontecer.

E a cada decisão tomada por esse órgão, economias como a do Brasil - mas não apenas - sofrem impactos e passam por períodos de ajustes, adaptações, muitas vezes são alteradas taxas - como a de juros - por aqui, entre outros acontecimentos.

Mas por que isso acontece? Se você também quer entender melhor a relação entre o FED e a economia brasileira (e do mundo), siga a leitura.

Afinal, o que é o FED?

Em poucas palavras, o FED é o banco central dos Estados Unidos. A instituição foi criada em 1913 pelo Congresso Nacional dos EUA e tem o papel de definir e regular medidas relacionadas à economia do país. Entre suas principais funções estão:

- Definir e conduzir a política monetária e cambial dos Estados Unidos;

- Fiscalizar a atuação dos bancos centrais de cada distrito americano;

- Garantir a estabilidade do sistema financeiro do país;

- Gerir o sistema de pagamentos;

- Regular e supervisionar as instituições financeiras;

- Promover o desenvolvimento sustentável da economia.

Ele é mais ou menos equivalente ao nosso Banco Central e uma parte de seu trabalho - aquela que conduz a política monetária e cambial dos EUA - é parecido com o do Comite de Política Monetária (COPOM), que no Brasil é responsável por definir a Taxa Selic, nossa taxa básica de juros. Ou seja, entre as atribuições do FED está a definição da taxa de juros básica dos Estados Unidos.

A principal diferença entre o BC do Brasil e o FED, porém, e que a economia dos Estados Unidos é a maior do mundo, de forma que o FED se torna uma das instituições mais importantes do planeta também. Qualquer mudança na economia norte-americana terá impacto nos demais países do mundo e suas respectivas economias.

Como o FED atua?

Nessa sua missão de controlar a maior economia do mundo, o FED é um órgão totalmente independente. Pra começar, ele pe composto por representantes de órgãos que são como FEDs regionais, mas também por representantes de instituições privadas, entre outros, em sua governança.

Além disso, suas decisões não precisam ser aprovadas por nenhum governo. Outra diferença em relação a orgãos desse mesmo estilo em outros países, é que em relação à compra e venda de títulos, há uma instituição separada, que o FOMC, sigla para Federal Open Market Committee - em português, Comitê de Mercado Aberto.

Veja abaixo os detalhes da composição do FED.

O FED tem a seguinte composição:

- Um conselho de governadores, composto por sete membros e liderado pelo presidente nacional do FED (escolhido pelo presidente dos Estados Unidos);

- 13 presidentes dos Federal Banks regionais, que atuam como "filiais" do FED pelo país; são eles: Atlanta, Boston, Cleveland, Dallas, Chicago, Kansas City, Minneapolis, New York, Philadelphia, Richmond, San Francisco e St. Louis.

- Representantes de instituições financeiras privadas do país;

- E o Federal Open Market Committee (FOMC).

O atual presidente do FED é Jerome Powell e o vice-presidente é Quarles Randal.

As decisões do FED e os impactos na economia brasileira

O FED não interfere diretamente ou intencionalmente em outras economias do mundo, mas suas decisões têm impacto sobre elas, porque como já dissemos, os EUA são a maior economia mundial.

O dólar, vale lembrar, é utilizado em negociações e como reserva de valor em todo o mundo, produtos como as commodities estão ligados diretamente a essa moeda e o mundo dos investimentos tem os EUA e sua economia como uma espécie de norte.

Por tudo isso, qualquer decisão que o FED tomar, terá algum impacto maior ou menor na economia global. Porém, há uma das funções do FED, em especifico, que pode impactar mais do que outras na economia do Brasil - e de outros países: a variação da taxa básica de juros dos EUA.

Como a taxa de juros dos EUA influencia o Brasil?

O processo que se dá é bastante complexo, mas basicamente acontece o seguinte: quando a taxa de juros dos EUA é elevada, os investimentos por lá se tornam mais atrativos e muitos investidores migram para lá.

Isso acontece porque em um contexto de economia normal, em geral, os países em desenvolveimento, como é o caso do Brasil, costumam oferecer uma taxa de juros - e em consequência um rendimento - mais elevado do que o dos EUA. Assim, alguns investidores acabam optando por investir aqui, apesar dos riscos de se aplicar valores em economias menos estáveis como costumam ser as economias em desenvolvimento.

No entanto, se o FED eleva a sua taxa de juros, além do atrativo de ser uma economia mais estável, os EUA também passam a ter uma rentabilidade melhor, especialmente para aqueles que investem em títulos públicos - tipo o Tesouro Direto, aqui do Brasil.

Então faça o exercício de se colocar no lugar de um investidor estrangeiro. Você tem alguns milhões e pode aplicá-los:

- em títulos de uma economia menos segura e estável, e que paga uma taxa de juros de 8%, por exemplo; ou

- pode aplicar seu dinheiro em uma economia que é super estável, que tem uma moeda super forte e que paga uma taxa de juros parecida com aqueles 8%, apenas um pouco abaixo.

Qual das opções você escolheria?

Mas por que as taxas de juros são ajustadas?

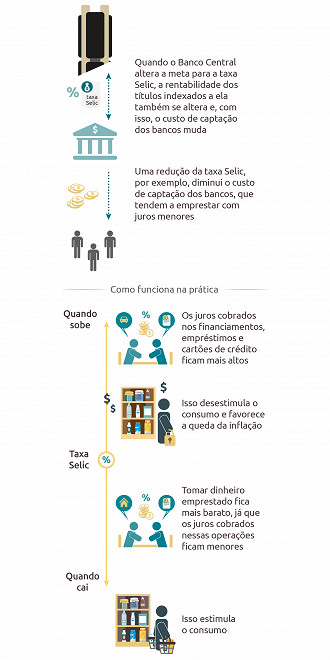

Talvez você esteja se perguntando por que, afinal de contas, as taxas de juros são ajustadas eventualmente, não é mesmo? Se elas causam esse impacto, porque são alteradas? A verdade é que as taxas de juros tem um poder de acelerar ou desacelerar uma economia, ou seja, de aumentar ou diminuir o consumo e quando a taxa de juros é elevada, o consumo diminui, fazendo com que a inflação também perca sua força.

É por esse motivo que ao longo de 2021 o Copom elevou a Selic brasileira de 2% para 9,25%. A inflação vinha muito alta, numa série de efeitos da pandemia de covid-19 e algo precisava ser feito para tentar baixá-la. Uma situação bem parecida acontece nos EUA (e em todo o mundo).

Veja abaixo uma ilustração do Banco Central do Brasil sobre a Taxa Selic e sua função econômica:

Compra e venda de títulos é outro fator

Outra das ações do FED que influencia bastante na economia brasileira é a compra e venda de títulos porque isso interfere na quantidade de moeda que circula na economia.

Ao adquirir títulos, por exemplo, o FED incorpora esses ativos no seu balanço patrimonial, retirando-os do mercado e inserindo dinheiro líquido no mercado. Já, quando o contrário acontece, ou seja, ele vende títulos, o dinheiro é retirado do mercado.

Próximas reuniões do FED

Assim como o COPOM, as reuniões do FED acontecem a cada 45 dias, dessa forma, todos os anos são realizadas, em média, 8 reuniões. Elas costumam ter dois dias de duração e em geral elas ocorrem nas terças e quartas-feiras, assim como as reuniões do COPOM.

Confira abaixo o calendário completo de reuniões do FED em 2022 para que você possa saber, de antemão, quando elas devem acontecer e se preparar para possíveis oscilações no mercado nesses períodos:

| ENCONTRO | DATA |

| 1ª reunião | 25 e 26 de janeiro |

| 2ª reunião | 15 e 16 de março |

| 3ª reunião | 3 e 4 de maio |

| 4ª reunião | 15 e 15 de junho |

| 5ª reunião | 26 e 27 de julho |

| 6ª reunião | 20 e 21 de setembro |

| 7ª reunião | 1 e 2 de novembro |

| 8ª reunião | 13 e 14 de dezembro |

| Fonte: FED | |

Pronto! Agora você já sabe o que é o FED e qual a importância dele. Esperamos ter te ajudado!

Siga o Poupar Dinheiro no G o o g l e News e receba alertas e as principais notícias sobre finanças, investimentos, mercado, ações e economia.

😕 Poxa, o que podemos melhorar?

😃 Boa, seu feedback foi enviado!

✋ Você já nos enviou um feedback para este texto.