A InterPlayers, prestadora de serviços que oferece plataformas de relacionamento e vendas a indústrias de saúde e bem-estar, protocolou um pedido de oferta pública incial (IPO na sigla em inglês) junto à Comissão de Valores Mobiliários no dia 17 de setembro, fazendo crescer a lista de operações em análise composta por mais de 20 empresas atualmente.

IPO é a operação necessária para que uma empresa passe a ter ações em negociação na Bolsa de Valores. Desta forma, caso a InterPlayers consiga levar sua oferta até o final, a empresa entrará na Brasil, Bolsa, Balcão (B3).

Em meio à tramitação do IPO, a InterPlayers firmará com a B3 a assinatura de contrato para listagem no segmento Novo Mercado da Bolsa, que exige altos padrões de governança corporativa e transparência.

InterPlayers quer expansão

A InterPlayers anunciou que está preparando um IPO de distribuição primária (cuja venda de ações retorna os recursos captados ao caixa da empresa) e secundária de papéis sob titularidade de determinados acionistas, que farão jus ao dinheiro levantado nesse caso.

Com sua parte, ou seja, com os recursos levantados com a distribuição primária do IPO, a InterPlayers disse que pretende usar 100% do dinheiro para "investimento em crescimento orgânico e eventuais aquisições, no curso regular dos negócios".

Venderão uma fatia no IPO da empresa dois acionistas, sendo o Fundo de Investimento Ória Tech 1 e a empresa Intermarket Empreendimentos e Participações.

Ainda em fase inicial, apenas a minuta do prospecto preliminar foi enviada à CVM, que é um documento composto por informações básicas sobre o IPO. Dados como potencial financeiro, o ticker e calendário devem ser anunciados em breve conforme a operação tramita.

Foram contratados como coordenadores do IPO da InterPlayers as instituições financeiras Itaú BBA, BTG Pactual e UBS BB.

Um pouco sobre a InterPlayers

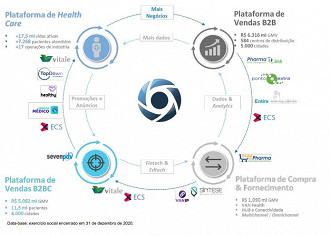

Fundada em 2002, a InterPlayers mostra-se inovadora no mercado, sem concorrentes relevantes, com uma proposta de democratizar o acesso a medicamentos e serviços de saúde, tendo uma "visão 360º para atender a jornada do paciente e consumidor final, através de modelo de negócios inovadores, envolvendo todos os stakeholders do ecossistema, integrando a cadeia logística do negócio de saúde", consta no documento do IPO. Hoje a InterPlayers opera com quatro principais linhas:

- Plataforma de Venda B2B;

- Plataforma de Compra e Fornecimento;

- Plataforma de Vendas B2B2C;

- Plataforma de Health Care:

"A InterPlayers oferece soluções no modelo SaaS para uma base de clientes diversificada no setor de saúde. Suas soluções permitem aos fabricantes de medicamentos aumentar suas vendas e controlar toda a cadeia de distribuição", explica a Ória Capital, que fez um aporte na empresa em 2013.

Para ter acesso a dados detalhados sobre a empresa e seu IPO, veja na íntegra o documento enviado à CVM.

Entre 2019 e 2020, a receita operacional líquida da InterPlayers cresceu de R$ 78,3 mi para R$ 89,6 milhões respectivemante. No mesmo intervalo, o lucro bruto foi de R$ 33,6 e R$ 45,1 milhões.

No primeiro semestre de 2021, a empresa gerou uma receita operacional líquida de R$ 61,6 milhões com lucro bruto de R$ 33,8 milhões e margem bruta de 55%.

Siga o Poupar Dinheiro no G o o g l e News e receba alertas e as principais notícias sobre finanças, investimentos, mercado, ações e economia.

😕 Poxa, o que podemos melhorar?

😃 Boa, seu feedback foi enviado!

✋ Você já nos enviou um feedback para este texto.