Os brasileiros estão cada vez mais entrando no mundo dos investimentos, seja em renda variável (mercado de ações), seja em renda fixa, que é o caso do Tesouro Direto. Inclusive, o Tesouro Direto vem chamando a atenção por ser mais rentável que a poupança já há algum tempo e mais recentemente, com o aumento da taxa de juros, ele também vem ficando mais atrativo.

Assim, esse tipo de renda fixa se tornou o preferido de investidores que não querem correr riscos e preferem investir seu dinheiro com segurança e boa rentabilidade. Neste artigo você vai entender o que é o Tesouro Direto e se vale a pena investir, além é claro, das taxas cobradas e como investir.

O que é o Tesouro Direto?

Para quem não sabe, o Tesouro Direto é um título público emitido pelo Tesouro Nacional e funciona como um tipo de empréstimo. É possível emprestar o seu dinheiro ao governo federal através de um investimento no Tesouro Direto. Depois, você recebe o valor investido com juros na data de vencimento, que é definida quando você faz a compra do título. A remuneração pode ser prefixada, pós-fixada ou híbrida.

Por ser emitido pelo governo federal, este tipo de investimento possui riscos baixíssimos. A partir de R$ 30,95, já é possível começar a investir nesta renda fixa. Bom, né?

Quanto está rendendo o Tesouro Direto hoje?

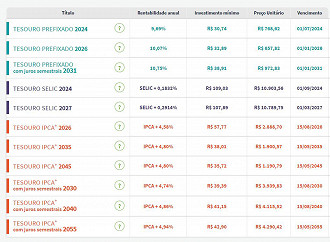

Depende. Há várias modalidades de investimento no Tesouro Direto: Pré-fixado, Pós-fixado e indexados à Selic. Nesse mês de setembro, após o ajuste mais recente, as taxas chegam a 10,49% a.a no pré-fixado 2031.

Primeiro é preciso entender que os títulos do Tesouro Direto são atrelados à inflação e à Taxa Selic (Taxa básica de juros). Portanto, com a Taxa Selic em 5,25% ao ano, conforme definido na última reunião do Copom, o rendimento do Tesouro Selic (Uma das modalidades do Tesouro Direto), fica sempre próximo disso.

No cenário atual, os investimentos de renda fixa estão começando a render um pouco mais, do que no início do ano quando a Selic estava em 2%. Mas mesmo assim, tudo vai depender do objetivo de quem está investindo. Para iniciantes que procuram investimentos mais seguros, o Tesouro Direto pode ser uma ótima opção, tendo em vista a segurança e o fato de que a curva de juros deve subir ainda mais nos próximos meses e anos.

Modalidades do Tesouro Direto

Antes de investir o dinheiro, é preciso conhecer todas as modalidades que fazem parte deste programa. Assim, será mais fácil encontrar a que mais se assemelha aos seus objetivos de investimento. Devemos salientar ainda que ao investir nesta renda fixa, você estará contribuindo para o país, pois, os recursos captados são injetados para o financiamento de áreas como educação, infraestrutura e saúde. Mais abaixo você confere cada uma das modalidades disponíveis.

Tesouro Prefixado

Esta modalidade é dividida em dois títulos, o Tesouro Prefixado e o Tesouro Prefixado com Juros Semestrais. A taxa de rentabilidade atual desta modalidade varia de 9,57% a 10,49% ao ano, dependendo do período.

Desta forma, esse rendimento é garantido ao investidor por ano, até a data do vencimento. O mais interessante é que independentemente das condições do mercado, você receberá essa mesma porcentagem, desde que fique com o título até o vencimento.

Com o Tesouro Prefixado com Juros Semestrais, ainda é possível receber os rendimentos a cada 6 meses, não precisando esperar o vencimento para fazer o resgate do capital. Assim, alguma parte do dinheiro já lhe dá retorno de forma antecipada.

Tesouro Pós-fixado, atrelado à inflação (IPCA)

O Tesouro atrelado à inflação é conhecido como Tesouro IPCA, ligado ao índice de inflação. Assim, uma parte da taxa de rentabilidade é fixa e a outra variável. Assim, o capital renderá um valor fixo e mais os juros do período futuro.

Os títulos atrelados à inflação podem ser classificados como híbridos, mas com as variações do IPCA há momentos em que você receberá mais e, em outros, menos.

De qualquer forma, tanto o Tesouro IPCA+ , como o Tesouro IPCA+ com Juros Semestrais, podem oferecer ganhos reais, pois, o investidor sempre garante ganhos acima da inflação.

Tesouro indexado à Taxa Selic

Nesta modalidade, o título é indexado à SELIC, ou seja, irá depender dessa taxa. Por ter uma grande flexibilidade, esta modalidade é uma das mais conhecidas. O retorno deste ativo será sempre equivalente à Taxa , que neste momento é de 5,25% ao ano.

Neste tipo de investimento é possível resgatar o valor investido antes do vencimento, desta forma, não há riscos de perder dinheiro. Além disso, o Tesouro indexado à Taxa Selic sempre irá render de maneira constante.

Taxas atuais do Tesouro Direto em agosto de 2021

Mais abaixo, você confere a tabela atualizada com as taxas e o rendimento em cada uma das modalidades do Tesouro Direto. Entrando neste link, você também pode fazer simulações de investimentos no site do Tesouro.

Vale a pena investir no Tesouro Direto em 2021?

Investir no Tesouro Direto tem suas vantagens e desvantagens, como todo o investimento. Entre as vantagens, podemos citar a liquidez e a boa rentabilidade. Além disso, é baixo o risco no investimento. Mas para deixar tudo bem claro, abaixo segue as vantagens e desvantagens de investir no Tesouro Direto:

Vantagens

- Facilidade para investir;

- Baixo risco (até mais baixo que a poupança);

- Liquidez diária;

- Acessibilidade (qualquer um pode investir com R$ 30)

Desvantagens

- Taxas e tributos;

- Risco de Venda a Mercado. Os títulos do Tesouro não possuem carência (você vende a hora que quiser). No entanto, se você vender antes do prazo de vencimento do título, pode ter a rentabilidade menor que a contratada, dependendo da taxa negociada no dia. O contrário também é válido, se você contratar a uma taxa de juros alta e a taxa cair, seus ganhos também aumentam.

Então, gostou do artigo? Compartilhe nas redes sociais!

Siga o Poupar Dinheiro no G o o g l e News e receba alertas e as principais notícias sobre finanças, investimentos, mercado, ações e economia.

😕 Poxa, o que podemos melhorar?

😃 Boa, seu feedback foi enviado!

✋ Você já nos enviou um feedback para este texto.