A empresa Monte Rodovias protocolou em 14 de julho um pedido de oferta pública inicial (IPO, na sigla em inglês) junto à Comissão de Valores Mobiliários, a CVM. Essa medida é necessária para a listagem da companhia na Bolsa de Valores, que no caso do Brasil é a B3. Criada em 2020, a Monte Rodovias opera no mercado de rodovias no nordeste do Brasil com três ativos, em áreas onde grandes players ainda não chegaram.

Segundo a minuta do prospecto preliminar, um documento que traz informações básicas sobre o IPO, a oferta da Monte Rodovias será de distribuição primária de ações, do tipo ordinária, e não contará com distribuição secundária. Desta forma, todos os recursos levantados com o IPO serão destinados ao caixa da empresa, que poderá usá-los para seu desenvolvimento e expansão.

Também consta no documento que as instituições financeiras Goldman Sachs, BTG Pactual, XP Investimentos e UBS BB foram escaladas como coordenadores do IPO da Monte Rodovias.

IPO: Monte Rodovias quer levantar recursos e ir à B3

Agora o pedido de IPO tramitará na CVM até que a Monte Rodovias receba aval e dê os primeiros passos para iniciar a operação, contando com levantamento de recursos e listagem na Bolsa de Valores de São Paulo (B3). Segundo o documento divulgado ao mercado até agora, com os recursos líquidos captados com o IPO, a empresa pretende realizar os seguintes projetos:

- Pagamento de dívidas;

- Investimentos orgânico (capex) e inorgânicos (aquisições e leilões);

- Reforço de caixa.

As demais informações do IPO - como a faixa indicativa, quantidade de ações a serem negociadas no IPO, o período de reservas e etc. - serão divulgadas em breve, com o bem andamento do pedido junto à CVM.

- Veja a minuta do prospecto preliminar do IPO da Monte Rodovias na íntegra.

Sobre a Monte Rodovias

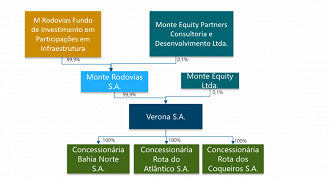

A Monte Rodovias foi criada recentemente, em 2020, e é fruto do grupo Monte Equity fundado em 2015. Após a criação do grupo, o fundador - Julio Zogbi - passou a investir no empreendimento e realizar aquisições até o ano de 2020, quando houve uma série de mudanças no Monte Equity, sendo: um desinvestimento em plantas de energia solar e a criação da Monte Rodovias, esta responsável por uma aquisição de controle de duas importantes concessões rodoviárias; a Concessionária Bahia Norte (CBN) e a Concessionária Rota do Atlântico (CRA), bem como da Concessionária Rota dos Coqueiros (CRC) que é uma parceria público-privada.

"Acreditamos ter uma operação distinta dos players de infraestrutura que atuam no Brasil, dada pela nossa gestão de sólido track record de execução no setor e com um foco de private equity. Além de termos três ativos de qualidade, temos foco na triagem e seleção de potenciais novos negócios. Iniciamos o processo de investimento pela procura por ativos, normalmente em regiões que não são alvo dos maiores players do mercado, com contratos seguros, bem elaborados e que proporcionem segurança aos nossos investimentos, o que acreditamos ser um potencializador de nossos retornos. Olhamos também para ativos nos quais podemos atuar diretamente em suas operações para aumentar suas eficiências, assim gerando valor durante o processo de investimento. Não menos importante, consideramos e aplicamos iniciativas ambientais, sociais e de governança [ESG] em nossos projetos e operação como um todo, sempre mantendo uma visão de longo prazo", detalha a empresa no documento divulgado.

A Monte Rodovias teve uma receita líquida consolidada de R$ 252,260 mil nos últimos doze meses e registrou um ebitda de R$ 104,513 mil. Por sua vez, a margem do ebitda acumulada nesse período é de 41,4%.

Siga o Poupar Dinheiro no G o o g l e News e receba alertas e as principais notícias sobre finanças, investimentos, mercado, ações e economia.

😕 Poxa, o que podemos melhorar?

😃 Boa, seu feedback foi enviado!

✋ Você já nos enviou um feedback para este texto.