A Oi (OIBR3) anunciou agora em 7 de julho que foi realizada em leilão a venda parcial da InfraCo, unidade de fibra óptica, à dupla formada por BTG Pactual (BPAC11) e GlobeNet Cabos Submarinos, que foi a única a apresentar proposta para aquisição do ativo. Essa é mais uma medida prevista no plano de recuperação judicial da Oi.

A negociação consiste em uma venda de 57,9% da unidade de fibra óptica InfraCo para fundos geridos pelo BTG Pactual por uma quantia de R$ 12,9 bilhões. Sendo que a Globenet será incorporada pela InfraCo, segundo o documento divulgado.

Com mais esse ativo vendido conforme os objetivos da empresa, agora a Oi poderá contar com os recursos bilionários levantados com a venda da Unidade Produtiva Isolada (UPI) de infraestrutura de fibra ótica para diminuir a dívida e tentar levantar a companhia. Veja abaixo todas as etapas realizadas até agora:

- Venda da Unidade de Torres para a Highline do Brasil por R$ 1,067 bilhão;

- Alienação da Unidade Data Center à Titan Venture Capital por R$ 325 milhões;

- Venda da Unidade de ativos móveis para o consórcio formado por Tim (TIMP3), Vivo (VIVT4) e Claro por R$ 16,5 bilhões: que ainda precisa de aprovação do Cade;

- Venda da InfraCo ao BTG Pactual em negociação de R$ 12,9 bilhões.

Oi vende InfraCo por R$ 12,9 bi

As condições aceitas pela Oi no leilão são as mesmas previstas na proposta apresentada pelos fundos do BTG e pela Globenet, conjuntamente, em abril deste ano. No final das contas, todo o processo de venda da InfraCo somará mais de R$ 12,92 bilhões e será dividido entre valor em dinheiro e operações envolvendo ações ordinárias da InfraCo, atualmente em titularidade da Oi. Veja:

- Parcela primária de R$ 3,276 bilhões por 17,1% do capital da InfraCo: em operação de subscrição e integralização de novas ações ordinárias;

- Parcela primária adicional no valor de R$ 1,618 bilhão após a subscrição e integralização das novas ações ordinárias ditas acima;

- Parcela secundária de R$ 6,510 bilhões em dinheiro relativa à compra da participação da Oi na InfraCo (de 33,9%);

- Incorporação da Globenet pela InfraCo: que será feita em até 90 dias contados a partir da conclusão da venda, custando cerca de R$ 1,518 bilhão em operação envolvendo emissão de novas ações.

- Veja o documento sobre a venda da InfraCo à dupla BTG Pactual e GlobeNet na íntegra.

OIBR3 cai 3% após venda da InfraCo

Apesar de a venda da InfraCo representar um avanço em relação à recuperação judicial da Oi - em crise desde 2016 -, as ações da tele apresentaram queda de 0,63% ontem (7) e desvalorização de 3,18% nesta quinta-feira (8), cotadas a R$ 1,52 cada às 16h53min.

Conforme os registros do site Fundamentus, as ações da Oi vieram de 2020 com uma forte alta de 157% e têm baixa de 28,64% acumulada em 2021 até agora.

Oi corrige balanço do 1T21 e prejuízo fica menor

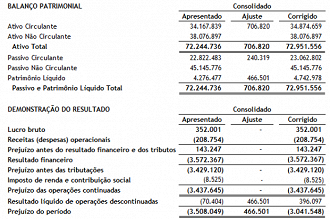

Em 7 de junho, a Oi divulgou um documento para informar que a gestão decidiu reapresentar, voluntariamente, os resultados registrados no prmeiro trimestre deste ano (1T21), devido a uma "necessidade de correção das despesas/custos com depreciação dos ativos não circulantes que pertencem ao grupo de ativos classificados como ativos mantidos para venda que não foram cessadas durante este período, e deverão permanecer assim até a conclusão das operações, para atender à norma contábil".

Segundo o documento divulgado, após os ajustes, o prejuízo líquido da Oi caiu de R$ 3,508 bilhões para R$ 3,041 bilhões. De outro lado, o patrimônio líquido da empresa aumentou de R$ 4,276 bi para R$ 4,742 bihões, veja abaixo:

Siga o Poupar Dinheiro no G o o g l e News e receba alertas e as principais notícias sobre finanças, investimentos, mercado, ações e economia.

😕 Poxa, o que podemos melhorar?

😃 Boa, seu feedback foi enviado!

✋ Você já nos enviou um feedback para este texto.