Ótima alternativa para quem está começando a se familiarizar com o mercado financeiro, para quem não gosta de correr riscos nos investimentos ou mesmo para quem quer diversificar a carteira, o Tesouro Direto vem sendo cada vez mais procurado pelo brasileiros, especialmente porque com o aumento da taxa básica de juros do Brasil, a Taxa Selic, ele está mais atrativo do que nunca.

Mas afinal, porque ele está mais atrativo? Qual a relação dele com a Selic? O que é essa opção de investimento? Como investir no Tesouro Direto? Quanto custa investir nele? Qual o retorno que ele dá? Em quanto tempo ele dá esse retorno? Vale mesmo a pena? É seguro? São muitas as perguntas que surgem quando o assunto é Tesouro Direto, mas calma: nesse artigo vamos explicar tudo isso! Segue a leitura.

O que é o Tesouro Direto?

Para quem não sabe, o Tesouro Direto é um título público emitido pelo Tesouro Nacional e funciona como um tipo de empréstimo que o governo faz com a população. Sim, isso mesmo, é possível emprestar o seu dinheiro ao governo federal através de um investimento no Tesouro Direto. Depois, você recebe o valor investido com juros na data de vencimento, que é definida quando você faz a compra do título.

A remuneração dessas aplicações pode ser prefixada, pós-fixada ou híbrida, ou seja, existem várias opções de títulos e alguns deles permitem que você saiba exatamente quanto vai ganhar no momento de fazer o resgate, mas há outros que deixam esse retorno em aberto, a depender de outros fatores como a inflação ou Taxa Selic. Vamos ver mais abaixo os detalhes sobre cada um deles.

Por enquanto, é interessante que você saiba que, esse é um tipo de investimento muito fácil de ser feito e, que por ser emitido pelo governo federal, ele possui riscos baixíssimos, afinal, as chances de um governo quebrar totalmente e ficar em dívida com você são muito, muito difíceis.

Além disso, com um valor baixo é possível começar a investir. Atualmente, por exemplo, a partir de R$ 30,11 já é possível fazer uma aplicação nessa renda fixa. Bom, né?

Modalidades do Tesouro Direto e quanto cada uma rende

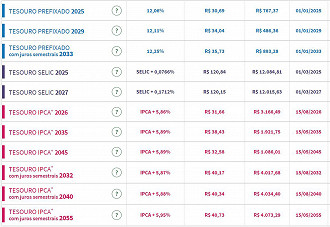

Como dito acima, existem diferentes modalidades de títulos e cada uma delas possui características específicas. Abaixo vamos apresentar cada um deles. Lembramos que é importante você conhecer as alternativas para que possa escolher aquela que mais se assemelha aos seus objetivos de investimento.

Tesouro Prefixado

Esta modalidade está sendo dividida atualmente em dois títulos:

- Tesouro Prefixado 2025

- Tesouro Prefixado 2029

- Tesouro Prefixado 2033 (com juros semestrais)

A taxa de rentabilidade atual desta modalidade varia de 12,06% a 12,25% ao ano, dependendo do período de tempo que você pretende deixá-lo à disposição do governo, ou seja, se você quer deixá-lo apenas até 2025, o rendimento é de 12,06% ao ano, se puder deixá-lo até 2029, receberá 12,11% ao ano e se deixar até 2033, renderá 12,25% ao ano.

Esse tipo de investimento tem, como todos eles, suas vantagens e desvantagens. Entre as vantagens está a garantia de que o investidor vai receber aquela quantia determinada na data de vencimento do título e não há nada que possa mudar isso.

Entre as desvantagens, porém, está o fato de que em um cenário de economia muito instável e de inflação que vinha crescente, ainda que desacelerando um pouco, investir em um título cuja rentabilidade é invariável pode se tornar pouco vantajoso.

Tesouro Pós-fixado, atrelado à inflação (IPCA)

Outra modalidade disponível é o Tesouro IPCA, que é pós-fixado, atrelado ao Índice Nacional de Preços ao Consumidor Amplo (IPCA), a inflação oficial do país. Esse título é chamado de pós-fixado pois o investidor não sabe exatamente quanto ele irá ganhar, já que isso depende de quanto será a inflação do país no período do investimento.

Atualmente, existem seis opções de Tesouro IPCA e eles oferecem rentabilidades variadas que vão de IPCA + 5,86 ao ano até IPCA + 5,95% ao ano. Ou seja, o investidor receberá a inflação + o valor da rentabilidade pré-fixada. Então, na verdade esse é um tipo de título híbrido.

Entre as principais vantagens desse tipo de investimento está o fato de que o investidor sempre terá uma cobertura em relação à inflação, nunca vai receber menos do que ela. E de quebra ainda vai ganhar um pouquinho a mais, dependendo do título escolhido e do tempo que deixar a aplicação no Tesouro Nacional.

Por outro lado, é preciso saber lidar com a variabilidade da inflação que, em alguns período sobe mais e em outros menos. Num cenário de economia mais estável, o aplicador terá um rendimento menor. Se o Brasil estivesse conseguindo manter a sua inflação em 3,5% como era a meta, por exemplo, o investidor dessa modalidade de título estaria com uma rentabilidade menor.

Vale lembrar ainda que no Tesouro IPCA também há opções de investimentos que oferecem juros trimestrais. É o caso das aplicações de mais longo prazo, com vencimento para 2032, 2040 e 2055.

Tesouro Selic

E a terceira modalidade de investimentos no Tesouro Direto é o Tesouro Selic, que como o nome já dá a entender, está atrelado à Taxa Selic. De todos, como também é possível imaginar, essa é a aplicação mais afetada pelas recentes elevações da taxa básica de juros do Brasil.

Existem hoje duas opções de título no Tesouro Selic: o Tesouro Selic 2025 e o Tesouro Selic 2027. Seus rendimentos serão SELIC + 0,0766% e SELIC + 0,1712% ao ano, respectivamente. Isso significa que, assim como o Tesouro IPCA depende da variação do IPCA, o Tesouro Selic depende da variação da Selic. Atualmente a Taxa Selic está e 13,75% ao ano.

As vantagens e desvantagens desse tipo de investimento são mais ou menos as mesmas das aplicações atreladas ao IPCA, nesse caso porém, se a inflação estiver muito fora de controle, o investidor pode não ter um rendimento que cubra a elevação de preços. Porém, nesta modalidade é possível resgatar o valor investido antes do vencimento, desta forma, não há riscos de perder tanto dinheiro.

Taxas atuais do Tesouro Direto

Mais abaixo, você confere a tabela atualizada com as taxas e o rendimento em cada uma das modalidades do Tesouro Direto. Entrando neste link, você também pode fazer simulações de investimentos no site do Tesouro.

Quanto está rendendo o Tesouro Direto hoje?

Como já foi dito, o rendimento depende do tipo de título escolhido pelo investidor com várias alternativas possíveis. É interessante destacar ainda também que esses juros do Tesouro Direto são sempre juros compostos. Isso significa que a cada ano que passa o rendimento vai aumentando pois ele incide sobre o valor inicial + o valor dos juros recebidos no ano anterior.

Vale destacar também que no cenário atual, considerando o cenário econômico um pouco mais instável desde a pandemia da covid-19, os investimentos em renda fixa estão mais atrativos justamente porque dão algumas garantias de retorno, ainda que não muito altos. Sem contar a elevação da Selic que também dá uma rentabilidade maior para essas aplicações.

Além disso, esse tipo de título também costuma ser muito procurado em anos eleitorais, como é o caso de 2022, porque nesses anos a bolsa de valores costuma ter mais oscilações que o normal. Porém tudo sempre depende do perfil do investidor e dos objetivos que ele tem.

Tesouro Direto e impostos

Porém, nem tudo são flores, não é mesmo? Então, sim, investidores do Tesouro Direto precisam lidar com alguns tributos, porque incide sobre esse tipo de investimentos o Imposto de Renda. A alíquota depende do tempo que o investidor deixa o dinheiro à disposição do governo.

Se o aplicador deixa a quantia aplicada até a data de vencimento do título, ele pagará menos IR, porém, se optar por retirar o valor antes, ele pagará mais, em taxas que variam de 15% a 22,5%. Veja a lista abaixo:

- 22,5% sobre o lucro em aplicações de até 180 dias

- 20% em aplicações de 181 a 360 dias

- 17,5% em aplicações de 361 a 720 dias

- 15% em aplicações acima de 720 dias

Vale lembrar que esse IR já fica retido na fonte na hora do recebimento da quantia.

Além disso, há uma taxa de custódia que é cobrada semestralmente, nos primeiros dias de julho ou janeiro, no pagamento de juros, na venda ou no encerramento da posição do investidor (o que acontecer primeiro). Essa taxa, desde de janeiro de 2022 caiu para 0,20%.

No caso do Tesouro Selic, porém, essa taxa só é válida para investimento acima de R$ 10 mil. Abaixo disso, desde agosto de 2020, a taxa está em 0% ao ano.

Então, vale a pena investir no Tesouro Direto em 2022?

Investir no Tesouro Direto tem suas vantagens e desvantagens, como todo o investimento, mas abaixo, apenas para relembrar e facilitar, vamos listar algumas delas, em resumo:

Vantagens

- Facilidade para investir;

- Baixo risco (até mais baixo que a poupança);

- Não exige acompanhamento diário, diferentemente dos investimentos em ações, por exemplo;

- Liquidez diária;

- Acessibilidade (qualquer um pode investir com pouco mais de R$ 30).

Desvantagens

- Taxas e tributos;

- Risco de rentabilidade menor que a inflação (principalmente no caso dos préfixados);

- Risco de Venda a Mercado: os títulos do Tesouro não possuem carência (você vende a hora que quiser). No entanto, se você vender antes do prazo de vencimento do título, pode ter a rentabilidade menor que a contratada, dependendo da taxa negociada no dia. O contrário também é válido, se você contratar a uma taxa de juros alta e a taxa cair, seus ganhos também aumentam.

Como investir no Tesouro Direto?

Talvez você tenha ficado interessado nesse tipo de investimento e agora esteja se perguntando agora como fazer isso. Se é o seu caso, saiba que existem duas principais formas de se investir no Tesoro Direto:

- Por meio do site do Tesouro Direto;

- Por meio de uma corretora de investimentos.

No primeiro caso, basta acessar o site do Tesouro, escolher a modalidade de título conforme sua preferência e objetivos e dar sequência ao processo de simulação e investimento. É bastante simples e intuitivo o processo.

No segundo caso, é preciso ter uma conta em uma corretora de investimentos, as mesma que intermediam o investimento em outras ativos como as ações. Por meio dela é possível buscar as opções de investimento no Tesouro Direto e iniciar a aplicação.

Resgates do Tesouro Direto são D+0

Uma novidade bacana, que está disponível desde o dia 13 de setembro de 2021, é que o investidores do Tesouro Direto agora podem receber o valor de sua aplicação no mesmo dia em que realizarem o pedido de resgate. Antes, o prazo para que o dinheiro do resgate fosse para a conta do investidor era de D+1, ou seja, um dia útil após a solicitação.

Essa solicitação, porém, precisa ser feita até as 13 horas, explica a Secretaria do Tesouro Direto. Após esse horário, o dinheiro será creditado na conta no próximo dia últil, ou seja, em D+1. Além disso, esse prazo é válido apenas para os resgates solicitados em dias úteis.

Também foram alterados os prazos dos resgates feitos em fins de semana e feriados. Agora, os investidores poderão resgatar seus títulos em qualquer horário, porém a sua transação só será processada no próximo dia útil e será executada utilizando os preços de abertura do mercado do dia do processamento.

Qual o valor necessário para começar a investir no Tesouro Direto?

Com um valor baixo é possível começar a investir. Atualmente, por exemplo, a partir de R$ 30,11 já é possível fazer uma aplicação no Tesouro Prefixado 2025.

Siga o Poupar Dinheiro no G o o g l e News e receba alertas e as principais notícias sobre finanças, investimentos, mercado, ações e economia.

😕 Poxa, o que podemos melhorar?

😃 Boa, seu feedback foi enviado!

✋ Você já nos enviou um feedback para este texto.