O Grupo Vamos (VAMO3) anunciou que em reunião de seu Conselho de Administração, realizada em 23 de setembro, aprovou-se um preço por ação de R$ 16,75 na oferta restrita anunciada há uns dias.

Ficando um pouco acima das projeções, a precificação traz um aumento de capital social de R$ 134 milhões ao Grupo Vamos, bem como uma quantia de R$ 1,098 bilhão para a conta de reserva de capital da companhia.

Em 15 de setembro, o conselho de administração aprovou a realização de uma oferta pública de distribuição primária de ações ordinárias de emissão da Vamos, operação também chamada de follow-on, de esforços restritos -destinada apenas a investidores aptos.

Segundo o documento divulgado, o Grupo Vamos pretende usar todos os recursos captados para realizar aquisições de caminhões e máquinas a fim de investir no crescimento da companhia.

Vamos levanta mais de R$ 1 bilhão com oferta

A Oferta Restrita do Grupo Vamos era composta inicialmente por negociação de 32.792.005 de novas ações a serem emitidas pela companhia. Além disso, essa base inicial poderia ser acrescida em até 100% com ações adicionais conforme a demanda. Segundo o documento divulgado, foram emitidos 65.584.010 de novos papéis.

Tendo como referência a cotação do dia 15 de setembro deste ano, de R$ 16,01 por papel, estimava-se que a operação pudesse levantar de R$ 525 milhões com a base inicial, até R$ 1,05 bilhão considerando as ações adicionais.

Já que se trata de uma oferta primária, todos os recursos levantados serão destinados aos cofres da Vamos, após certos descontos de custos com a operação. Foram contratadas como coordenadoras da operação as instituições BTG Pactual, Bradesco BBI, Itaú BBA, J.P. Morgan, Santander Brasil, UBS Brasil e XP Investimentos.

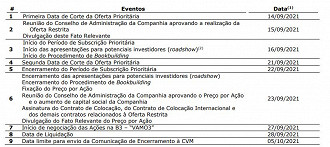

Calendário da Oferta Restrita da Vamos (VAMO3)

Segundo o atual calendário, a oferta restrita de ações da Vamos iniciou em 16/09 o período de subscrição prioritária que seguiu até o dia 22. Já em 23 de setembro foi feita a fixação do preço por ação VAMO3 pelo conselho de administração do Grupo Vamos.

Depois de precificadas, as novas ações VAMO3 irão estrear na bolsa de valores brasileira (B3) em 27 de setembro, próxima segunda-feira. Veja abaixo o calendário completo da operação:

- Veja o novo documento sobre a oferta restrita do Grupo Vamos na íntegra.

Últimas aquisições do Grupo Vamos (VAMO3)

Desde sua oferta pública inicial de ações (IPO na sigla em inglês) em janeiro deste ano, o Grupo Vamos realizou aquisições de empresas a fim acelerar a expansão, estratégia que deve continuar após a conclusão da oferta restrita.

Veja abaixo as últimas movimentações da companhia:

Monarca: Vamos expande rede de lojas Valtra

Em março foi anunciada uma aquisição da empresa Monarca Máquinas e Implementos Agrícolas por uma subsidiária do Grupo, a Vamos Máquinas e Equipamentos, em quantia de R$ 16,1 milhões. Essa compra já foi aprovada pelo Conselho Administrativo de Defesa Econômica (Cade).

A Monarca é uma empresa que opera no Mato Grosso como uma rede de concessionárias da marca de Valtra, comercializando máquinas, implementos agrícolas, peças, bem como prestando serviços de manutenção por meio de quatro lojas que cobrem 32 cidades do estado.

"A região de atuação da Monarca apresenta forte potencial de crescimento, com grande sinergia nas demais regiões em que já atuamos por meio das nossas 15 lojas da marca Valtra e será fundamental para a consolidação de nossa posição no agronegócio, no Centro-Oeste brasileiro. Este movimento nos possibilitará oferecer todos os nossos serviços através das novas lojas e regiões de atuação", disse o Grupo Vamos por documento.

Grupo Vamos assumirá controle da BMB

O Grupo Vamos anunciou em 22 de junho deste ano um contrato de aquisição de 70% da BMB Mode Center (BMB Brasil), e 70% da BMB México ou "BMB Latin America Sociedade Anonima de Capital Variable". A aquisição custou R$ 43,3 milhões e foi firmada junto à subsidiária do Grupo, Vamos Seminovos.

A BMB é uma empresa especializada em customização de veículos pesados, como caminhões e ônibus, sendo hoje uma das principais parceiras da linha Volkswagen/MAN.

"A aquisição da BMB irá alavancar o desenvolvimento dos negócios da Vamos, tanto na locação quanto na comercialização de veículos pesados, oferecendo soluções customizadas e de alto valor agregado para seus clientes", disse o Grupo Vamos, que é controlado pela holding Simpar (SIMH3).

Siga o Poupar Dinheiro no G o o g l e News e receba alertas e as principais notícias sobre finanças, investimentos, mercado, ações e economia.

😕 Poxa, o que podemos melhorar?

😃 Boa, seu feedback foi enviado!

✋ Você já nos enviou um feedback para este texto.